初审编辑:

责任编辑:刘元迪

基于国际经验数据的我国居民房地产税的模拟测算

何倩,张廷新,翁怀达

(聊城大学,山东聊城,252000)

摘要:本文首先对我国目前房产税制和国际发达国家房地产税制进行比较,发现我国现有房地产税制的不足,然后以北京的中等收入家庭为例,时间设定为未来20年,对居民家庭所需缴纳的房地产税进行测算,然后,再以不同的税负比例为基础 逆向推算出不同税负所对应的房地产税税率。测算出的税率处于国际大多数征收房地产税国家的税率范围之内,认为在合理税负的前提条件下可以建立我国的房地产税收制度。

关键词:房地产税;改革;家庭税负;公共财政

0 引言

房地产税,从广义上来说是指对土地及附着在土地上的建筑物,即房地产,在包括取得、转让以及持有等各个环节征收的税种的统称;从狭义上来说主要是指对房地产所 有者所拥有的房地产课征的税收,这是国际上通常理解的房地产税。本文的研究对象是狭义的房地产税,即对房地产保有阶段的征税,属于财产税,尤其针对我国居民所持 有的非经营性的房地产的征税问题进行探讨。自我国实施城镇住房制度改革以来,我国房地产消费 呈现出一种不断上升的态势,征收居民保有环节的房地产税对不同收入水平的家庭来说会产生不同影响。对于高收入家庭,房地产税是在不会影响家庭正常消费的基础上,具有完全的承担能力;而对于低收入和中等偏下收入的家庭,他们并不在征税的范围之内,因为经济适用房或者廉租房是他们的主要住房形式,由于两类房地产并不具有完整的产权形式,暂不作为家庭财产征税。因此,从收入水平的角度研究征收居民房地产税,受到最大影响的将是中等收入的家庭,征税以后是否会对这部分家庭的生活 以及消费水平带来影响是我们关注的焦点,因此本文在测算税负时选择中等收入家庭作为测算对象。

1 测算参数的设定

测算思路是以北京市中等收入家庭为样本,时间范围定在未来二十年(即2013年至2033年),根据国际经验数据计算家庭所需缴纳的房地产税。同时考虑到居民拥有 房地产增值和居民收入增长,再根据房地产税在家庭收入中所占的不同比例(即税负)推算税率。测算参数设定中包括家庭收入增长率、房地产增值率、评估率、评估价值比例和税基。

(1) 家庭收入增长率

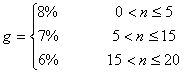

根据北京市“十一五”期间国民经济和社会发展统计公报数据显示,“十一五”期间城镇居民人均可支配收入年均增长9.2%,而2011~2014年均增长率为10.8%。考虑到想对应的 GDP 变化,因此在测算时需要加入家庭收入逐年增长这个因素。北京市中等收入家庭人均收入2013年 为32712元。在此以2013年为初始年,将2013~2017头五年的家庭收入的增长率设定为8%,2018~2027 十年的家 庭收入的增长率设定为7%,最后五年即 2028~2032 年家庭收入的增长率设定为6%,在此用g表示居民家庭收入 增长率,n表示测算年份。

(2)房地产价值增长率

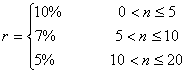

依据清华大学恒隆房地产中心的报告显示,2006年-2014年北京市中心城区新建商品住房同质价格年华增长率为19.7%,考虑到二手房市场以及GDP和房价增长减缓等因素的影响,测算时房地产价值增长率设定为0-5年(2013-2017)为10%,5-10年(2017-2022)为7%,10-20年(2023-2032)为5%。

所以,第n年房地产增值率r为:

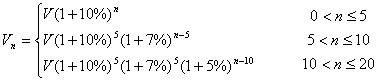

那么,在第n年房地产的价值Vn为:

(3)评估率和计税价值比例

在征收房地产税时房地产的价值确定方面,各国有不同的标准,有的国家使用市场价值,而大多数发达国家使用的是由专门评估机构所确定的评估价值作为计税基础的。当选择评估价值时,就是评估部门按照市价的一定比率来确定房地产价值,这就是评估率。同时,为了对于税负进行调整,鼓励居民纳税,很多国家还会使用“计税价值比例”,即在评估价值上再给予一定的折扣,以减少税基。通过发达国家的经验借鉴以及上海试点工作中将房地产价值的70%作为计税基础的实际应用,此处测算将计税价值比例设定为0.7,评估率定为1。

(4)计税基础

在此暂不考虑政府补贴及税收优惠对居民房地产税的减免,所以:

![]()

2 关于标准住宅的假设

在此假设标准住宅满足两个条件,其一,住宅的功能基本完善并且可以满足家庭基本生活需求;其二,住宅的价值与家庭收入是“相匹配”的。因此对于标准住宅的衡量标准包括面积和价值两部分。

(1)面积

根据北京《社会建设蓝皮书(2013)》,北京户籍城镇居民家庭住房的户型以两居室为主,两居室的家庭占55.8%。从住房面积来看,2013年北京城镇居民人均住房建筑面积为31.31m2,由此计算平均家庭住房面积为81.41m2(中等收入家庭平均每户家庭人口为2.6人)。《国务院办公厅转发建设部等部门关于调整住房供应结构稳定住房价格意见的通知》中提到“2006年6月1日起,凡新审批、新开工的商品住房建设,套型建筑面积90m2以下住房(含经济适用房)面积所占比重,必须达到开发建设总面积的70%以上。”国家政策是鼓励中小户型的建筑形式,也是目前房地产市场的主要构成。在此将标准住房面积设定为90m2,略高于北京市的平均水平。

(2)价值

北京市商品房2013年住宅的平均销售价格为23442元,因为以中等收入家庭为测算对象所以将此价格设定为标准住宅单价。

2.3中的测算就是以北京中等收入家庭为样本,其拥有一套90 m2的标准住宅,住宅单价假定为23442元/m2,即房屋总价值约为210万元。

3 居民家庭税负的测算

测算中将房地产税负设定为2.5%-5%的变化区间,此区间是以发达国家经验数据为依据,以我国征收初期的低税负为目标进行的设定,增幅设定为0.5%,相应税率测算见表2。

测算时,首先由计算出房地产税税基,然后将家庭收入和税负(在此分别测算6个税负点,即2.5%、3%、3.5%、4%、4.5%、5%)计算出每个税负点的应纳房产税额,最后依据应纳税额与税基的比例计算出不同税负点所对应的房地产税率。

表2:居民住房征收房地产税模拟测算表(以北京市中等收入居民为例)

|

年份 |

房屋市场价值 |

计税比率 |

税基 |

家庭收入 |

税率(%) |

|||||

|

税负 |

||||||||||

|

2.50% |

3% |

3.50% |

4% |

4.50% |

5% |

|||||

|

2013 |

2109780 |

0.7 |

1476846 |

85051 |

0.14 |

0.17 |

0.20 |

0.23 |

0.26 |

0.29 |

|

2014 |

2320758 |

0.7 |

1624530.6 |

91855 |

0.14 |

0.17 |

0.20 |

0.23 |

0.25 |

0.28 |

|

2015 |

2552833.8 |

0.7 |

1786983.7 |

99203 |

0.14 |

0.17 |

0.19 |

0.22 |

0.25 |

0.28 |

|

2016 |

2808117.2 |

0.7 |

1965682 |

107140 |

0.14 |

0.16 |

0.19 |

0.22 |

0.25 |

0.27 |

|

2017 |

3088928.9 |

0.7 |

2162250.2 |

115711 |

0.13 |

0.16 |

0.19 |

0.21 |

0.24 |

0.27 |

|

2018 |

3305153.9 |

0.7 |

2313607.7 |

123811 |

0.13 |

0.16 |

0.19 |

0.21 |

0.24 |

0.27 |

|

2019 |

3536514.7 |

0.7 |

2475560.3 |

132477 |

0.13 |

0.16 |

0.19 |

0.21 |

0.24 |

0.27 |

|

2020 |

3784070.7 |

0.7 |

2648849.5 |

141751 |

0.13 |

0.16 |

0.19 |

0.21 |

0.24 |

0.27 |

|

2021 |

4048955.7 |

0.7 |

2834269 |

151673 |

0.13 |

0.16 |

0.19 |

0.21 |

0.24 |

0.27 |

|

2022 |

4332382.6 |

0.7 |

3032667.8 |

162291 |

0.13 |

0.16 |

0.19 |

0.21 |

0.24 |

0.27 |

|

2023 |

4549001.7 |

0.7 |

3184301.2 |

173651 |

0.14 |

0.16 |

0.19 |

0.22 |

0.25 |

0.27 |

|

2024 |

4776451.8 |

0.7 |

3343516.2 |

185806 |

0.14 |

0.17 |

0.19 |

0.22 |

0.25 |

0.28 |

|

2025 |

5015274.4 |

0.7 |

3510692.1 |

198813 |

0.14 |

0.17 |

0.20 |

0.23 |

0.25 |

0.28 |

|

2026 |

5266038.1 |

0.7 |

3686226.7 |

212730 |

0.14 |

0.17 |

0.20 |

0.23 |

0.26 |

0.29 |

|

2027 |

5529340 |

0.7 |

3870538 |

227621 |

0.15 |

0.18 |

0.21 |

0.24 |

0.26 |

0.29 |

|

2028 |

5805807 |

0.7 |

4064064.9 |

241278 |

0.15 |

0.18 |

0.21 |

0.24 |

0.27 |

0.30 |

|

2029 |

6096097.3 |

0.7 |

4267268.1 |

255755 |

0.15 |

0.18 |

0.21 |

0.24 |

0.27 |

0.30 |

|

2030 |

6400902.2 |

0.7 |

4480631.6 |

271100 |

0.15 |

0.18 |

0.21 |

0.24 |

0.27 |

0.30 |

|

2031 |

6720947.3 |

0.7 |

4704663.1 |

287366 |

0.15 |

0.18 |

0.21 |

0.24 |

0.27 |

0.31 |

|

2032 |

7056994.7 |

0.7 |

4939896.3 |

304608 |

0.15 |

0.18 |

0.22 |

0.25 |

0.28 |

0.31 |

从表2可以看出,征收居民房地产税初始年份,将税负设定在2.5%-5%的六个税负点所对应的税率大约在0.14%-0.29%之间。从长期来看,大约在10年左右,假定税负不变的条件下对应的税率是逐渐下降的,反向推至税负,也可理解为在不变税率条件下税负时逐渐增加的。随着时间的推移,大约在2023年,固定税负对应的税率不再降低,变为增加,这意味着固定税率对应的税负将会逐渐降低。

究其原因,税负会受到家庭收入和房地产价值两个因素影响,虽然测算中设定的g大于r,但是房地产价值基数远远大于家庭收入,所以在起初是十年固定税率下的税负是逐渐增加的。随着房地产价值的趋稳发展,家庭收入的增速明显高于房地产价值的增速,所以后十年表现出来的税率才会逐渐提高。所以,在保持居民税负不变的前提下,可以周期性的对房地产税税率做出调整。

4 税率的国际比较

表3是对世界上征收房地产税的典型国家税率、计税基础政策的比较。

表3:国际各国房地产税税率税基比较

|

国家 |

税率 |

计税基础 |

转换税率 |

|

中国台湾 |

1.2%-2% |

评估价值的80%~120% |

0.96%-1.6% |

|

美国 |

约2% |

房地产的评估价值的25% |

0.5% |

|

瑞典 |

1% |

市场价值的75% |

0.75% |

|

韩国 |

0.5%-2%的超额累进税率 |

标准价值 |

0.15%-0.5% |

|

挪威 |

0.2%-0.7% |

市场价值的10%-20% |

0.06%-0.14% |

|

俄罗斯 |

0.1% |

房地产登记价值 |

0.1% |

|

日本 |

1.4% |

财产的评估价值的25%-50% |

0.35%-0.7% |

|

荷兰 |

0.08%-0.8% |

政府评估价值 |

0.08%-0.8% |

|

意大利 |

0.4%-0.7% |

不动产登记机构确定的评估价值 |

- |

|

芬兰 |

0.22%-0.5% |

房地产价值 |

0.22%-0.5% |

|

智利 |

1.2%-1.4% |

住宅市场价值的45% |

0.54%-0.63% |

|

丹麦 |

1%-3% |

评估价值 |

0.75%-2.25% |

|

巴西 |

0.2%-1.2%的累进税率 |

市场评估价值 |

0.2%-1.2% |

|

菲律宾 |

1%-2% |

住宅价值的60% |

0.6%-1.2% |

数据来源:中经网

由表3,转换税率最高的是中国台湾,高达1.6%,最低的是荷兰的0.08%。而在表2中针对北京中等收入家庭的标准住宅的测算中推算出来的税率范围在0.14%至0.31%左右,在国际各国中属于较低的税率水平,符合我国低税负的目标。

5 结论与政策建议

通过测算以及国际比较,得出以下结论:(1)根据国际经验,房地产税现已成为大多数发达国家的主要地方税种,而我国并不具有严格意义上的房地产税。(2)在2.5%-5%的税负范围内推算出来的我国房地产税税率范围在0.14%-0.29%之间,国际上房地产税的税率范围在0.1%至2.25%之间,因此家庭可接受的税负水平下我国税率在国际大多数国家的税率范围之内。据此,我们提出以下政策建议:

第一,在我国建立一套具有财产税性质的房地产税制体系。应体现出房地产税地域性、稳定性和持续性的特征。地域性是指房地产税应属于地方税体系,应该有各级地方政府按照当地的具体经济收入生活状况来设计征税范围、税率、优惠政策等税收要素,同时成为地方财政收入的主要来源。同时,作为地方财政收入的主要来源的房地产税一定要具备稳定性和可持续性,稳定性意味着税负和税率稳定,不会对于居民家庭生活有过大影响的基础上保证地方财政收入的稳定。可持续性主要指税基的可持续性,房地产既是生产资料,又是生活资料,是人类生活不可缺少的物质基础,因此,房地产行业的健康稳定发展也是房地产税建立的基础,同时房地产税是对财富的存量征税,是不会随着经济波动出现较大变化的,因此也被看做是经济周期的缓冲器。

第二,为了稳定居民税负,初期税率不应设定太高,可随着居民家庭收入的稳定增长的状态而逐渐提高税率。根据前面的测算,在征收房地产税开始的十年,对于居民相同税负的房地产税率是下降的,即在相同税率的情况下前十年的居民税负是逐渐增加的,所以,税制建立初期应在保持居民承担较低水平税负的情况下,对房地产税税率进行渐进性调整,调整的频率不宜过高,建议随着房地产价值和居民家庭收入的变化以十年为周期进行调整。

第三,完善房地产登记制度。税负公平性一直税房地产税存在争论的焦点,要想实现房地产税的税负公平,必须首先实现我国房地产登记的完整性公平性,在此基础上,才可以计算家庭人均面积、房地产公允价值、家庭成员收入状况等真实数据,才可以设计合理的税收优惠政策,才可以在不影响居民生活水平的情况下建立保证地方收入的体现公共需求的房地产税制。

参考文献

[1] 皮埃尔·布阿吉尔贝尔.谷物论:论财富、货币和赋税的性质[ M] .北京:商务印书馆, 1979:26

[2] 亚当·斯密. 国民财富的原因和性质的研究(上卷)[ M] . 北京:商务印书馆, 1972:47

[3] 丁芸.中国土地资源税制优化研究[D].中国地质大学(北京),2008:27

[4] 谢伏瞻.中国不动产税制设计[M].北京:中国发展出版社,2006:33-34

[5] 何倩. 房地产税的几点思考[J].东北财经大学学报,2013(3):75-79

[6] 邓宏乾.中国城市土地主体财源问题研究——房地产税与城市土地地租[M].务印书馆,2008:224

" />

" />